Nowy rok, nowi my i… nowe przepisy! Przedstawiamy Wam nasz subiektywny ranking 10 najważniejszych zmian prawnych w 2018 r. Koniecznie się z nim zapoznajcie (niektóre regulacje są naprawdę ważne). A jeśli nie macie czasu, na samym dole załączamy krótki dekalog księgowego 2018!

Z dniem 1 stycznia 2018 r. ok. 1,6 mln mikroprzedsiębiorców dołączyło do grona szczęśliwych podatników VAT, którzy mają obowiązek przesłać ewidencję VAT (dokładniej: rejestr sprzedaży i zakupów VAT) w formie pliku JPK_VAT. W praktyce oznacza to, że wszyscy (nawet ci mikroprzedsiębiorcy, którzy dotychczas wystawiali tylko pojedyncze faktury) zostali zobowiązani rozliczeniem JPK_VAT. Jeśli ta regulacja Was dotyczy, przypominamy, że termin wysyłania pliku powinien być zgodny z terminem przesyłania miesięcznej deklaracji VAT (a zawarte w nim wartości muszą być tożsame z kwotami z deklaracji VAT).

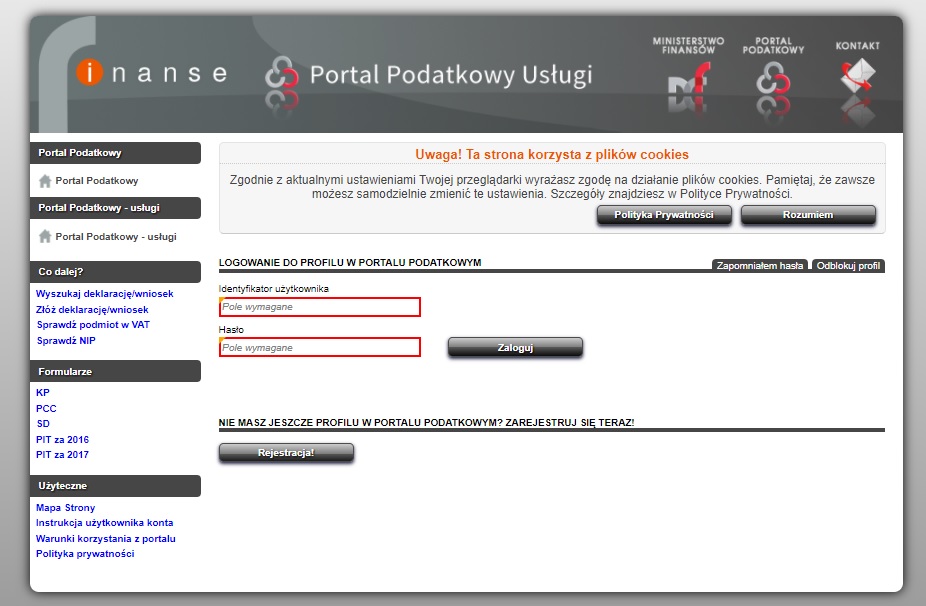

Więcej informacji na ten temat znajdziecie na stronie MF (np. tutaj i tutaj).

Ważna zmiana (bo nakładająca na Was nijako nowe obowiązki) zaszła w kwestii wykreślania z rejestru VAT. Przypomnijmy: zgodnie z nadal obowiązującym art. 96 ust. 9, 9a ustawy o VAT w pewnych przypadkach naczelnik urzędu skarbowego wykreślić podatnika z rejestru bez powiadomienia go o tym. Dzieje się tak, gdy:

1) podatnik nie istnieje lub

2) mimo podjętych udokumentowanych prób nie ma możliwości skontaktowania się z podatnikiem albo jego pełnomocnikiem, lub

3) dane podane w zgłoszeniu rejestracyjnym okażą się niezgodne z prawdą, lub 4) podatnik albo jego pełnomocnik nie stawia się na wezwania naczelnika urzędu skarbowego, naczelnika urzędu celno-skarbowego, dyrektora izby administracji skarbowej lub Szefa Krajowej Administracji Skarbowej.

9a. Wykreśleniu z urzędu z rejestru jako podatnik VAT podlega także podatnik, który:

1) zawiesił wykonywanie działalności gospodarczej na podstawie przepisów o swobodzie działalności gospodarczej na okres co najmniej 6 kolejnych miesięcy lub

2) będąc obowiązanym do złożenia deklaracji, o której mowa w art. 99 ust. 1, 2 lub 3, nie złożył takich deklaracji za 6 kolejnych miesięcy lub 2 kolejne kwartały, lub

3) składał przez 6 kolejnych miesięcy lub 2 kolejne kwartały deklaracje, o których mowa w art. 99 ust. 1, 2 lub 3, w których nie wykazał sprzedaży lub nabycia towarów lub usług z kwotami podatku do odliczenia, lub

4) wystawiał faktury lub faktury korygujące, dokumentujące czynności, które nie zostały dokonane, lub 5) prowadząc działalność gospodarczą wiedział lub miał uzasadnione podstawy do tego, aby przypuszczać, że dostawcy lub nabywcy biorący udział pośrednio lub bezpośrednio w dostawie tego samego towaru lub usługi uczestniczą w nierzetelnym rozliczaniu podatku w celu odniesienia korzyści majątkowej – z zastrzeżeniem ust. 9b–9f.

W tym roku zostanie wprowadzony specjalny rejestr podatników wykreślonych z rejestru VAT, który w praktyce będzie niczym innym jak „czarną listą” przedsiębiorstw. Dokonanie bowiem płatności na rzecz takiego podatnika będzie się wiązać z wyższym ryzykiem zakwestionowania prawa do odliczenia podatku VAT (co jest zwykle bardzo kosztowne). Na obecną chwilę możecie skorzystać ze specjalnej wyszukiwarki, gdzie sprawdzicie, czy dany kontrahent jest faktycznie czynnym podatnikiem VAT.

Aby zapewnić większą stabilność wpływów z VAT, od 1 lipca 2018 r. w życie (wejdzie) tzw. mechanizm odwróconej płatności. Co to w praktyce oznacza? Nic innego, jak to, że zapłata za Wasz towar czy usługę będzie mogłaby być płacona na dotychczasowy rachunek rozliczeniowy, jednak tylko w wartości netto z faktury. Pozostała część – odpowiadająca kwocie VAT – będzie natomiast mogła być wpłacana na specjalny rachunek bankowy – tzw. rachunek VAT (czyli najprościej rzecz ujmując: Was kontrahent będzie mógł płacić Wam kwotę netto na Wasz rachunek, a na osobne konto – podatek z danej transakcji). Oczywiście, mechanizm podzielonej płatności znajdzie zastosowanie wyłącznie do transakcji między przedsiębiorcami (czyli transakcji B2B). Jego wykorzystanie będzie dobrowolne, a decyzja o tym należeć będzie do danego nabywcy. Więcej informacji znajdziecie w USTAWIE z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (którą Prezydent podpisał ustawę 20 grudnia 2017 r.)

https://www.sejm.gov.pl/sejm8.nsf/agent.xsp?symbol=RPL&Id=RM-10-114-17 http://www.sejm.gov.pl/sejm8.nsf/PrzebiegProc.xsp?nr=1864

Od 1 stycznia 2018 roku nastąpi też długo wyczekiwane podwyższenie kwoty wolnej od podatku (zatem w tym roku osoby zarabiające rocznie do 8 tys. zł nie zapłacą podatku).

A poniżej – dla przypomnienia – małe zestawienie:

Podstawa prawna:

Art. 27. USTAWY z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (ostatnia zmiana: Dz.U. z 2017 r., poz. 2203)

Skala podatkowa

Podatek dochodowy, z zastrzeżeniem art. 29–30f, pobiera się od podstawy jego obliczenia według następującej skali:

1) 1440 zł – dla podstawy obliczenia podatku nieprzekraczającej kwoty 8000 zł;1a. Kwota zmniejszająca podatek, o której mowa w ust. 1, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 lub w zeznaniu, o którym mowa w art. 45 ust. 1, wynosi:

2) 1440 zł pomniejszone o kwotę obliczoną według wzoru: 883 zł 98 gr × (podstawa obliczenia podatku – 8000 zł) ÷ 5000 zł, dla podstawy obliczenia podatku wyższej od 8000 zł i nieprzekraczającej kwoty 13 000 zł;

3) 556 zł 02 gr – dla podstawy obliczenia podatku wyższej od 13 000 zł i nieprzekraczającej kwoty 85 528 zł;

4) 556 zł 02 gr pomniejszone o kwotę obliczoną według wzoru: 556 zł 02 gr × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł, dla podstawy obliczenia podatku wyższej od 85 528 zł i nieprzekraczającej kwoty 127 000 zł.

1b. Przy obliczaniu zaliczek na podatek dochodowy:

1) w przypadku podatników, których dochody nie przekroczą kwoty stanowiącej górnej granicy pierwszego przedziału skali określonej w ust. 1 – kwota zmniejszająca podatek, o której mowa w ust. 1, wynosi 556 zł 02 gr rocznie;

2) w przypadku podatników, których dochody przekroczą kwotę stanowiącą górną granicę pierwszego przedziału skali określonej w ust. 1 – zaliczki nie pomniejsza się o kwotę zmniejszającą podatek, o której mowa w pkt 1.

Nowy rok przynosi też zmiany dla twórców (czyli osób, których praca ma charakter twórczy w rozumieniu przepisów o prawie autorskim i prawach pokrewnych). Z jednej strony to zmiany korzystne wzrasta limit preferencyjnych, 50%-procentowych kosztów – twórcy mają więc formalnie mniejszy dochód, płacą niższe podatki, przez co otrzymują większe wynagrodzenia), a z drugiej niekorzystne, ponieważ ulgę straci wiele osób (do tej pory z ulgi korzystali przedstawiciele wielu zawodów). Od 1 stycznia 2018 r. został podniesiony o 100% limit kosztów uzyskania przychodu do kwoty 85 528 zł, ale też uściślona została grupa, która może ją zastosować.

Dla przypomnienia: 50-proc. koszty uzyskania przychodów stosuje się, gdy:

Podstawa prawna:

Art.22 USTAWA z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych z póź. zm. (ostatnia zmiana: Dz.U. z 2017 r., poz. 2203)

9a. W roku podatkowym łączne koszty uzyskania przychodów, o których mowa w ust. 9 pkt 1–3, nie mogą przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej, o której mowa w art. 27 ust. 1.

9b. Przepis ust. 9 pkt 3 stosuje się do przychodów uzyskiwanych z tytułu działalności:

1) twórczej w zakresie architektury, architektury wnętrz, architektury krajobrazu, urbanistyki, literatury pięknej, sztuk plastycznych, muzyki, fotografiki, twórczości audiowizualnej, programów komputerowych, choreografii, lutnictwa artystycznego, sztuki ludowej oraz dziennikarstwa;

2) badawczo-rozwojowej oraz naukowo-dydaktycznej;

3) artystycznej w dziedzinie sztuki aktorskiej i estradowej, reżyserii teatralnej i estradowej, sztuki tanecznej i cyrkowej oraz w dziedzinie dyrygentury, wokalistyki, instrumentalistyki, kostiumografii, scenografii;

4) w dziedzinie produkcji audiowizualnej reżyserów, scenarzystów, operatorów obrazu i dźwięku, montażystów, kaskaderów;

5) publicystycznej.

W tym roku – o czym już wcześniej pisaliśmy – każdy płatnik ZUS-u opłaca składki, wykonując tylko jeden przelew na indywidualny rachunek płatnika. Każda wpłata jest proporcjonalnie dzielona przez ZUS na wszystkie ubezpieczenia i fundusze (ubezpieczenie społeczne, ubezpieczenie zdrowotne, Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych oraz

Fundusz Emerytur Pomostowych, jeżeli występuje), o czym mieliście się okazję już pewnie przekonać. Sceptycy zwracają jednak uwagę, że widok całej kwoty uświadamia im… wspaniałość sytuacji.

Od 1 lipca 2018 r. znikną wreszcie papierowe zwolnienia lekarskie! Zastąpią je e-zwolnienia (dotychczasowe zwolnienia na papierowym formularzu – ZUS ZLA – mogą być jeszcze wystawiane tylko do końca czerwca 2018 r.).

Od lipca lekarz będzie bowiem przekazywał zaświadczenie lekarskie e-ZLA elektronicznie do ZUS (taki dokument będzie musiał być podpisany za pomocą certyfikatu z ZUS, kwalifikowanego certyfikatu lub profilu zaufanego ePUAP). Następnie ZUS będzie udostępniał e-ZLA płatnikowi składek (np. pracodawcy) na jego profilu na PUE ZUS nie później niż w dniu następującym po dniu otrzymania e-ZLA (oczywiście, bez podawania numeru statystycznego choroby).

Naszym zdaniem to świetna zmiana! Przede wszystkim wygodna dla pracowników, którzy nie będą już musieli osobiście (lub pocztą czy przez rodzinie) dostarczać zwolnień do pracodawcy.

Podstawa prawna:

Dz.U. z 2017r. poz.1368 art. 55, 55a

Od 2018 r. łatwiej będzie też założyć firmę. Od 1 stycznia 2018 r. podatnicy nie muszą już bowiem informować naczelników urzędów skarbowych o prowadzeniu pkpir. Zniesiony został również obowiązek zawiadamiania organów podatkowych o powierzeniu prowadzenia pkpir biurom rachunkowym.

Podstawa prawna:

uchylenie z dniem 1.01. 2018r. w Art. 24 a ust. 3a-3c USTAWY z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych z późn. zm. (ostatnia zmiana: Dz.U. z 2017 r., poz. 2203).

Od 1 stycznia 2018 inwestowanie w innowacyjność (badania i rozwój) będzie opłacalne. Wysokość kosztów kwalifikowanych podlegających odliczeniu wyniesie bowiem 100 proc. Oznacza to, że każda złotówka zainwestowana w badania i rozwój obniży o złotówkę podstawę opodatkowania i to niezależnie od wielkości przedsiębiorcy!

Podstawa prawna:

5a pkt. 38, art. 26e – 26g USTAWY z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych z późn. zm (ostatnia zmiana: Dz.U. z 2017 r., poz. 2203)

9 ust.1b, art. 18d – 18 e USTAWY z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych z późn. zm (ostatnia zmiana: Dz.U. z 2017 r., poz. 2369)

Ważna zmiana zachodzi również w zakresie wyodrębniania kosztów. Z dniem 1 stycznia 2018r. w związku z wprowadzeniem przez ustawodawcę odrębnego źródła przychodów, jakimi są zyski kapitałowe, podatnicy będą zobowiązani do wyodrębnienia przychodów i kosztów dotyczących poszczególnych źródeł na podstawie prowadzonej ewidencji rachunkowej. W praktyce oznacza to, że konieczna będzie zmiana zasad prowadzonej ewidencji księgowej, by możliwe było określenie dochodu/straty, podstawy opodatkowania i wysokości należnego podatku za rok podatkowy dla dwóch odrębnych źródeł.

Efektem zmiany jest to, że przychodów z działalności operacyjnej nie będzie można pomniejszyć o koszty uzyskania przychodów ze źródła, jakim są właśnie koszty kapitałowe. Ewidencja prowadzona przez podatnika powinna zapewniać więc możliwość przyporządkowania kosztów uzyskania przychodów innych niż bezpośrednie do właściwego źródła przychodów. W przypadku kosztów odnoszących się do obu źródeł, konieczne będzie zastosowanie odpowiedniego klucza alokacji.

Podstawa prawna :

Art.7 USTAWY z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych z póź.zm. (ostatnia zmiana: Dz.U. z 2017 r., poz. 2369)

Dotarliście do tego miejsca, co oznacza, że jesteście przygotowani do 2018 r.! A dla pewności (powtarzanie matką nauki!) mamy dla Was dekalog księgowego 2018:

Materiał partnerski